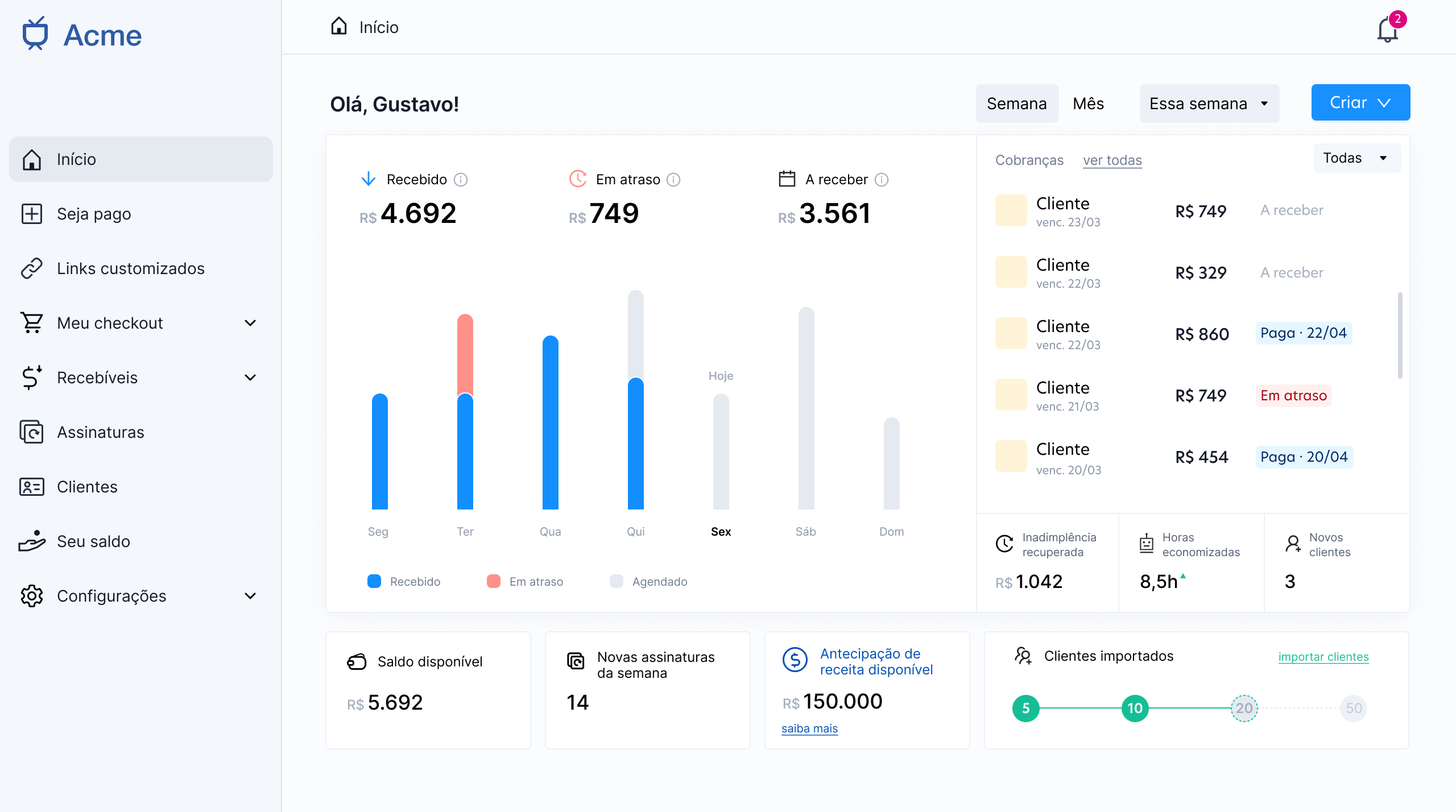

Fluxo de caixa e liquidez estão entre os principais desafios enfrentados pelas pequenas e médias empresas (PMEs). Recém-lançada, a Barte se propõe a resolver esses problemas com uma plataforma B2B que combina pagamentos e acesso a capital, com foco no contas a receber dos negócios.

“Em pagamentos, há diversas soluções; em antecipação, existem outras; em contas a receber, também. Mas tudo é muito fragmentado. Nós queremos ser a resposta para os desafios de fluxo da caixa das PMEs”, define o cofundador Raphael Dyxklay (ex-Creditas, Loft e Olist), que construiu a Barte ao lado do português Caetano Lacerda (ex-Deutsche Bank e Tractable).

Fundada em novembro do ano passado, a Barte (do inglês “barter”, que significa escambo/troca) começou a operar em versão beta em fevereiro e há três meses a solução foi aberta ao mercado como um todo. Com exclusividade ao Finsiders, a dupla conta como tem sido a jornada inicial e os planos para crescer.

Para construir a plataforma e montar a equipe — hoje com 26 pessoas —, a fintech captou uma rodada pre-seed com investidores como Global Founders Capital (GFC), Flash Ventures (que também investe na fintech Blipay) e Venture Friends (que tem a Belvo no portfólio).

Os empreendedores não abrem o valor deste primeiro cheque recebido, mas dizem que ficou acima de US$ 1 milhão. “Estamos operacionais, de fato, há três meses. Agora é seguir a validação do produto e continuar focado no crescimento, aumentando a comunidade”, explica Caetano. “Provavelmente mais para o fim do ano vamos escalar.”

Validação

Hoje com uma lista de espera para controlar a demanda, a Barte já tem mais de 2 mil empresas transacionando na plataforma, com expectativa de aumentar em 15x esse número no próximo ano. Na base estão, principalmente, micro e pequenos negócios de prestação de serviços, como escritórios de contabilidade, consultorias, pequenas firmas de advocacia, entre outros perfis.

“Quando olhamos para porte de clientes, temos algumas particularidades que é a presença do WhatsApp. Esses pequenos negócios acabam cobrando os clientes pelo WhatsApp. E são justamente as empresas que têm menos opção de crédito e acesso a capital, e começaram a antecipar com a gente”, aponta Raphael.

As primeiras operações de antecipação de recebíveis estão sendo realizadas com recursos próprios, e naturalmente o caminho passa por montar veículos específicos de funding, dizem os empreendedores. “Queremos validar o produto antes de efetivamente montar a estrutura”, afirma Caetano.

Mercado

Responsáveis por cerca de um terço do PIB brasileiro, os pequenos negócios geram renda de aproximadamente R$ 420 bilhões por ano, conforme estimativa divulgada pelo Serviço Brasileiro de Apoio às Micro e Pequenas Empresas (Sebrae) no “Atlas dos Pequenos Negócios”, lançado nesta semana.

Naturalmente, não faltam soluções de fintechs e bancos digitais para atender de MEIs a PMEs, com produtos e serviços financeiros, inclusive crédito. Em recebíveis (segmento risco sacado), por exemplo, o potencial é de R$ 4 trilhões, segundo estimativas de mercado.

Leia também:

Liber Capital espera movimentar R$ 35 bi e vai lançar crédito para PMEs

Monkey lança solução de contas a receber para empresas e muda marca

Norte-americana Tribal, que atende PMEs, desembarca no país

Rupee está fechando três aquisições para ser ‘SaaS vertical do backoffice’